Come la stablecoin DAI ha mantenuto la sua stabilità. Nel corso degli ultimi tre mesi, la stablecoin DAI ha visto fluttuazioni momentanee rispetto al suo prezzo da $1, ma ha per lo più tenuto contro il suo peg stabile.

La stablecoin DAI ha attualmente una capitalizzazione di mercato di oltre $70 milioni. Ha anche circa il 6% del suo trading di capitalizzazione di mercato ogni giorno contro crypto e altre coppie stablecoin.

Immagine:.

Come funziona DAI

Il modo in cui funziona il sistema MakerDAO è che gli utenti raggruppano Ether insieme (indicato come PETH, o ETH in pool) e dopo questo pooling, i token DAI emessi sono garantiti contro questa riserva bloccata dall'attività.

Se necessario, il contratto può liquidare automaticamente le riserve PETH per stabilizzare il token DAI a $1. Questa auto-liquidazione è governata dalla proprietà dei token MKR.

Il valore di 71 milioni di dollari di DAI è sostenuto da 226 milioni di euro di ETH aggregato e 335 milioni di dollari di governance MKR (per gestire i tassi CDP e i meccanismi di liquidazione).

A dicembre, Coin Rivet ti ha portato la storia che l '1,5% di Ethereum è stato bloccato nel contratto intelligente dietro il progetto DAI.

Gli ultimi tre mesi di volatilità ETH

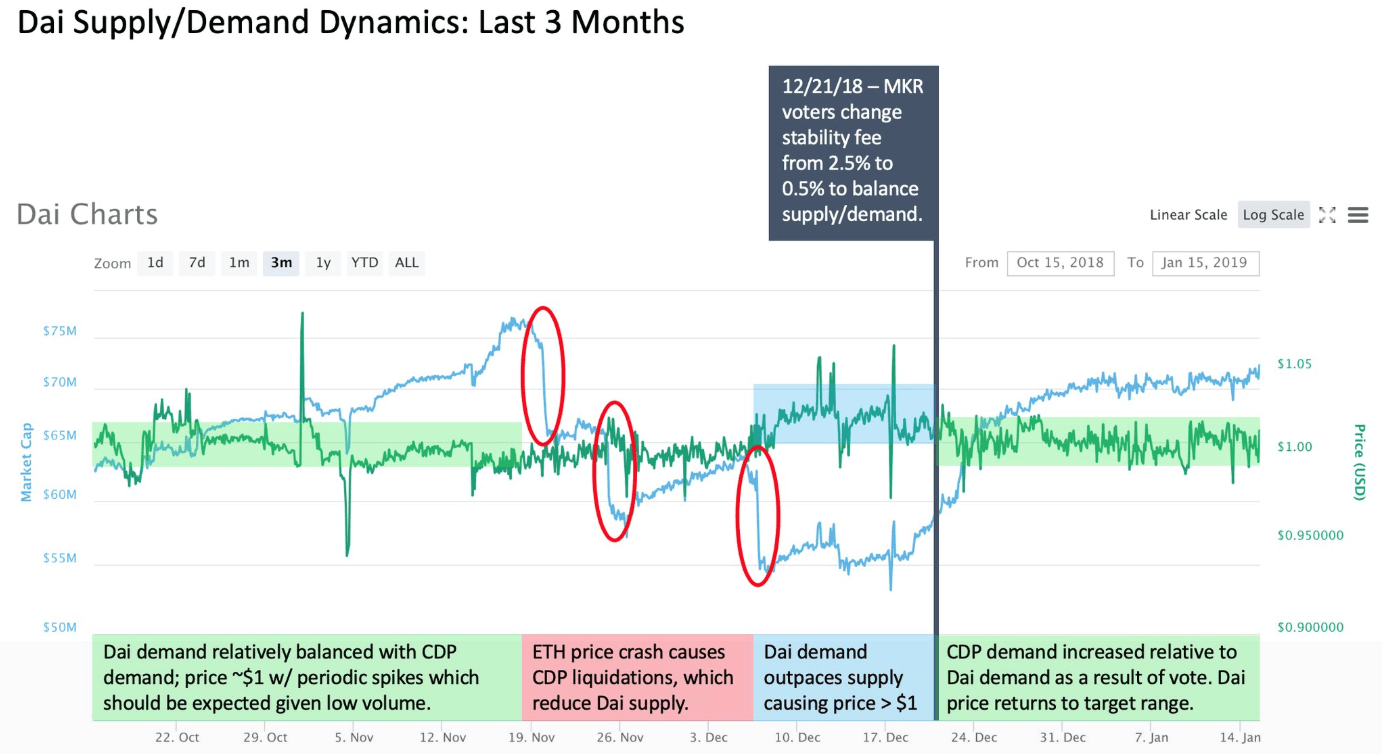

Aleks Larsen ha guardato il prezzo DAI vs offerta eccezionale. Guardando i dati degli ultimi tre mesi, ha continuato a discutere di una interessante sequenza di eventi.

È iniziato con il calo dei prezzi ETH da oltre $200 a $85 da metà novembre a metà dicembre 2018. Questo significativo deprezzamento del prezzo dell'ETH ha causato liquidazioni di CDP (collateralised debt position), con DAI che ha perso circa il 27% dell'offerta.

Ha continuato a dichiarare: “Nelle prossime settimane, la domanda DAI supera l'offerta e il prezzo è di circa il 2- 4% (al di sopra del suo obiettivo in media).”

Il 21 dicembre, i titolari di token MKR hanno votato per cambiare la commissione di stabilità (l'interesse addebitato ai CDP) “dal 2,5% allo 0,5%, rendendo 5 volte più economico creare CDP”.

Il risultato dopo la modifica della tassa di stabilità? Il prezzo del DAI è tornato al suo valore di $1 contro il dollaro USA.

I principali takeaway

Il signor Larsen ha continuato a notare alcuni passaggi da ciò che aveva appena assistito, in particolare che l'offerta DAI è in grado di soddisfare la domanda di CDP.

Il voto MKR per cambiare la tassa di stabilità ha stabilizzato con successo il prezzo del DAI. A suo parere, questa è stata una grande vittoria per il processo di governance on-chain di Maker. Detto questo, la partecipazione degli elettori della MKR deve migliorare (solo ~ 10% dell'offerta circolante ha votato per il cambiamento).”

Ha fatto, tuttavia, notare che “con la tassa di stabilità allo 0,5%, ora c'è molto meno spazio di oscillazione dovrebbe tuffo prezzo ETH di nuovo. Tariffe inferiori allo 0% potrebbero essere utili ad un certo punto, anche se questo è controverso (essenzialmente un hack di crescita “pay people to use your service”), poiché qualcuno deve pagare.”

Proprio come le banche centrali oggi

I tassi negativi non sono solo per le banche centrali. Proprio come il modo in cui le banche centrali oggi supportano il loro “peg” statale con QE (denaro libero) e rendimenti di interesse negativi, si potrebbe anche consentire ai DAI di negoziare a meno di $1 (per periodi sostenuti di volatilità). Ciò causerebbe un deprezzamento dei prezzi delle attività collaterali, una strategia che rischia di compromettere il marchio DAI e le prospettive di crescita future.

Il takeaway più interessante di Aleks Larsen è stato “l'atto di bilanciamento tra la domanda di DAI e la domanda di CDP comporta un surplus di utenti, poiché i titolari di MKR sono trattenuti dalle forze di mercato dall'addebitare tasse eccessive / chiedere affitto”.

Ha anche ricordato che ci sono ancora un gran numero di sfide per Maker (tra cui Oracle, governance on-chain e trovare “buoni” collaterali liquidi).

Ha concluso affermando: “Questa dinamica è una delle illustrazioni più chiare del potenziale di protocolli finanziari decentralizzati per eliminare la ricerca di affitti e creare eccedenze degli utenti”.

Non l'unica stablecoin

Secondo i dati di stablecoinstats, possiamo vedere che DAI è ancora dietro gli altri principali attori nello spazio stablecoin, come Tether, TrueUSD, USDC e Paxos.

DAI potrebbe non essere il più grande, ma penso che oggi sia di gran lunga il più trasparente. Solo il tempo dirà se questa innovativa piattaforma smart contract e governance ha ciò che serve per continuare a crescere (pur mantenendo i suoi pioli).

Denver, Colorado, 24th February 2025, Chainwire

Denver, Colorado, 20th February 2025, Chainwire

Washington, D.C., 18th February 2025, Chainwire

Dubai, UAE, 27th January 2025, Chainwire

Those who enter the market at this time may be surprised to hear that Bitcoin…

George Town, Grand Cayman, 22nd November 2024, Chainwire